Налогоплательщики, купившие жилье в отчетном периоде, получают право на получение налогового вычета на приобретение недвижимости. Для того чтобы воспользоваться такой возможностью, необходимо соблюдать следующие условия:

- Наличие дохода в отчетном периоде, с которого уплачивался по ставке 13% НДФЛ. Исключение составляют только дивиденды. Получить по этому виду доходов налоговые вычеты не представляется возможным.

- Приобретение недвижимости на средства кредитной организации, выданные на цели ипотечного кредитования или за собственные деньги.

- Расположение покупаемого жилья на территории Российской Федерации.

- Отсутствие между участниками сделки взаимозависимости. Имеются в виду сделки купли-продажи недвижимости между родителями, супругами, детьми и т. д.

- Порядок получения при приобретении жилья налогового вычета регламентирует статьей 220 Налогового кодекса Российской Федерации, в которой указаны ситуации, когда вправе налогоплательщик получить вычет такого вида.

Какова величина налогового вычета

Законодательством с 1 января 2014 года установлены следующие размеры налогового вычета:

- 2 миллиона рублей на приобретение жилья.

Кроме этого, разрешается учесть виды затрат на оплату проектно-сметной документации; покупку стройматериалов и материалов, использующихся для отделки недвижимости; оплату работ, услуг по строительству и отделке.

НДФЛ с 2 млн. руб. составит 260 000 руб. (2 000 000 × 13% = 260 000).

Особенности налогового вычета таковы, что его может оформить отдельно каждый супруг, в случае если недвижимость — совместная собственность супругов. Кроме того, с 1 января 2014 года этот вычет на несколько объектов может быть предоставлен. Однако все равно общий объем вычета не должен превышать 2 млн руб.

ВАЖНО! Вы можете вычет получить и в том случае, если оформляется квартира на вашего несовершеннолетнего ребенка. При этом тоже имеет место ограничение в 2 млн руб.. В будущем ваш ребенок сможет тоже воспользоваться налоговым вычетом при покупке жилья. Ограничений для ребенка не предусмотрено.

- 3 млн руб. на погашение процентов по ипотеке, в случае если недвижимость приобреталась с привлечением кредитных или ипотечных средств. В данном случае вы сможете рассчитывать на получение дополнительно до 390 000 руб. (3 000 000 × 13% = 390 000). Но использовать можно будет такой вычет только по одному приобретенному объекту жилья.

В какие сроки оформляется вычет

Получить налоговый вычет на приобретение жилья возможно 2 способами:

дождаться окончания текущего года и обратиться в инспекцию Федеральной налоговой службы, собрав необходимые документы;

не дожидаясь окончания текущего года, обратиться в инспекцию Федеральной налоговой службы для получения уведомления о праве на вычет и отнести полученное уведомление своему работодателю.

Пакет документов будет немного отличаться, в зависимости от выбранного вами способа.

Документы на налоговый вычет за покупку жилья при обращении в ИФНС

Для возмещения налогового вычета налогоплательщику при покупке квартиры, придется достаточно обширный собрать комплект бумаг. В него войдут следующие документы за покупку квартиры для налогового вычета:

- форма 3-НДФЛ налоговой декларации;

- копия паспорта страниц с основной информацией и пропиской налогоплательщика;

- обязательно оригинал справка 2-НДФЛ;

ВАЖНО! В случае если в отчетном периоде налогоплательщик трудился у нескольких работодателей, ему справки следует подать со всех мест своей работы.

- договор купли-продажи недвижимости или договор долевого участия в строительстве;

- платежные документы – оригиналы или правильно заверенные платежные поручения, квитанции, расписки об оплате);

- выписка из ЕГРН о государственной регистрации права собственности на недвижимость;

- акт приема-передачи недвижимости.

ВАЖНО! Если квартира приобретена по договору долевого участия в строительстве, налоговую инспекцию устроит акт приема-передачи недвижимости. При оформлении покупки обычной, без дополнительных условий, такой акт приема-передачи объекта не обязателен, поэтому может не представляться в налоговый орган.

Когда недвижимость приобретается с привлечением средств ипотечного кредита, налоговикам придется дополнительно представить:

- копию заключенного кредитного договора;

- справку, выданную кредитовавшей вас организацией об удержанных процентах (она нужна для получения вычета на погашение процентов).

ВАЖНО! Иногда налоговая инспекция потребовать может представить копии документов, подтверждающих факт уплаты вашего ипотечного кредита. В этом случае вы можете обратиться с просьбой выдать справку о погашении ипотечного кредита в банк.

Если недвижимость оформляется в общую собственность супругов, то дополнительно придется налоговой инспекции подать:

- копию свидетельства о заключении браке;

- заявление об определении долей между супругами.

В ситуации, когда приобретенная недвижимость оформлена на вашего несовершеннолетнего ребенка, в налоговую инспекцию необходимо сдать:

- свидетельство о рождении вашего ребенка;

- заявление об определении долей.

Для подтверждения всех расходов, связанных приобретением строительных и отделочных материалов, с разработкой проектно-сметной документации, услуг по ремонту и отделке квартиры, в ИФНС представляются:

- копии договоров на все вышеуказанные услуги;

- копии квитанций и чеков об оплате.

ВАЖНО! Все копии предоставляемых документов необходимо обязательно заверить. В данном случае заверения нотариального не требуется, и это можно самому сделать.

При покупке квартиры — 2019, 2020 для получения налогового вычета документы, представляемые по истечении года с целью подтверждения вычета, подаются в налоговую инспекцию вместе с заполненной декларацией. Крайний срок подачи налоговой декларации, если она только на вычет, не установлен. В течение 3 месяцев контролеры проводят полную камеральную проверку. В этот промежуток времени они могут потребовать от вас дополнительные пояснения или документы (оригиналы документов) по возникшим у них вопросам.

Налоговики обязаны по истечении этого срока дать вам ответ об удовлетворении права на налоговый вычет либо отказе в нем. Вы получите письмо о принятом решении в любом случае. Если ответ вам придет положительный, подавайте о возврате заявление с указанием ваших банковских реквизитов. Срок получения налогового вычета в этом случае при покупке недвижимости составляет 1 месяц с момента подачи заявления (п. 6 ст. 78 НК РФ).

При получении налогового вычета при покупке недвижимости можно сроки выплаты сократить, если заявление подать на возврат одновременно с налоговой декларацией. Если у вас нет недоимки по налогам, возврат указанной суммы налога налоговая инспекция осуществить обязана в течение 1 месяца с момента завершения камеральной проверки, то есть через 4 месяца после подачи заявления и декларации.

Как отправить собранные документы в налоговую

Есть несколько вариантов подачи документов для получения вычета за недвижимость в налоговый орган. Самым распространенным является личное представление документов налогоплательщиком, когда мы сами по месту жительства идем в инспекцию и сдаем пакет документов для получения вычета. В этом случае остается у вас на руках декларация по форме 3-НДФЛ со штампом налоговой о дате приема. От этой даты 3 месяца мы отсчитываем на камеральную проверку и принятие окончательного решения по вычету.

Другой способ подать документы — их отправить с описью вложения по почте. В этом случае датой подачи документов на налоговый вычет будет дата отправки, указанная в квитанции об оплате. Однако многие налогоплательщики к такому способу относятся скептически.

Третий, развивающийся активно способ — сдача через личный кабинет налогоплательщика на сайте ФНС декларации. Он самый удобный и простой из всех. Но для этого вам потребуется электронно-цифровая подпись, которую также просто можно оформить в своем личном кабинете.

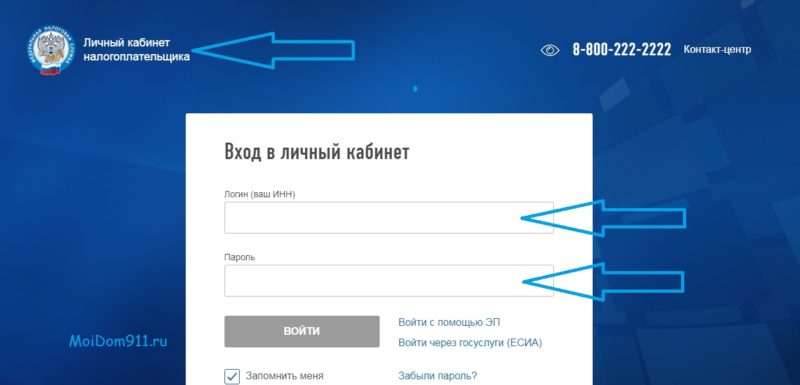

Зайдите в свой личный кабинет налогоплательщика

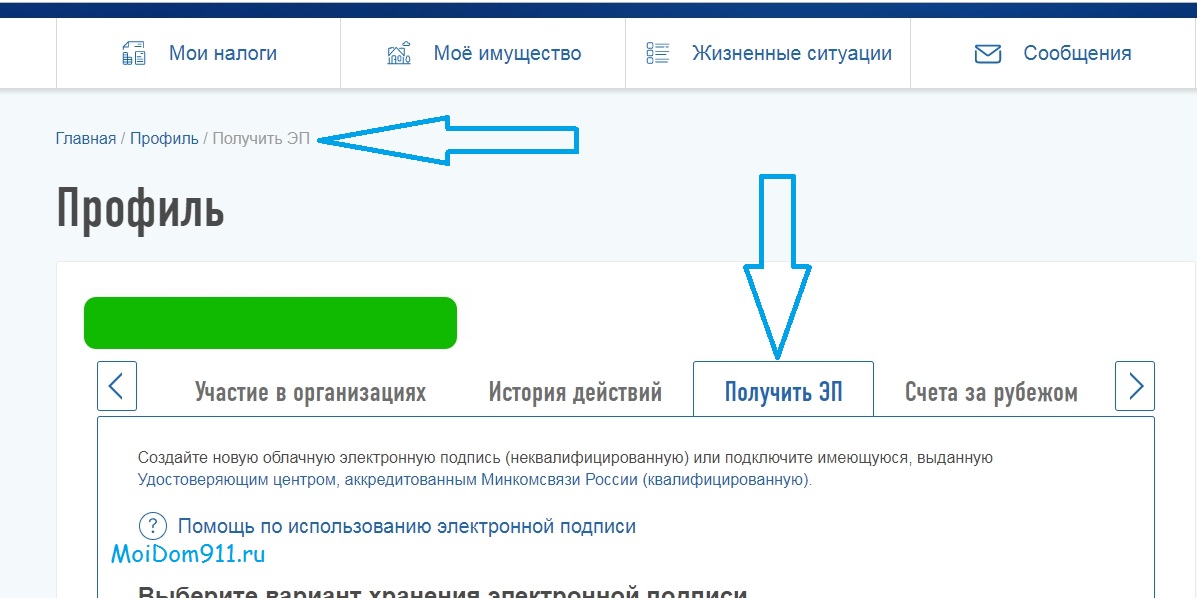

Перейдите в меню в свой профиль

Перейдите в меню в свой профиль

Откройте вкладку получить ЭП

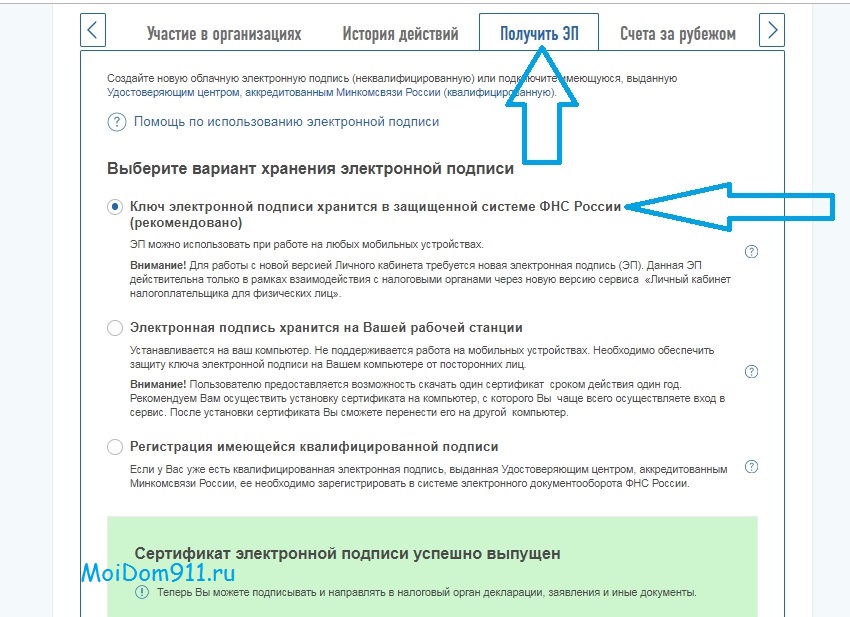

Выберете вариант хранения электронной подписи. Система сгенерирует вам электронную подпись на определенный срок.

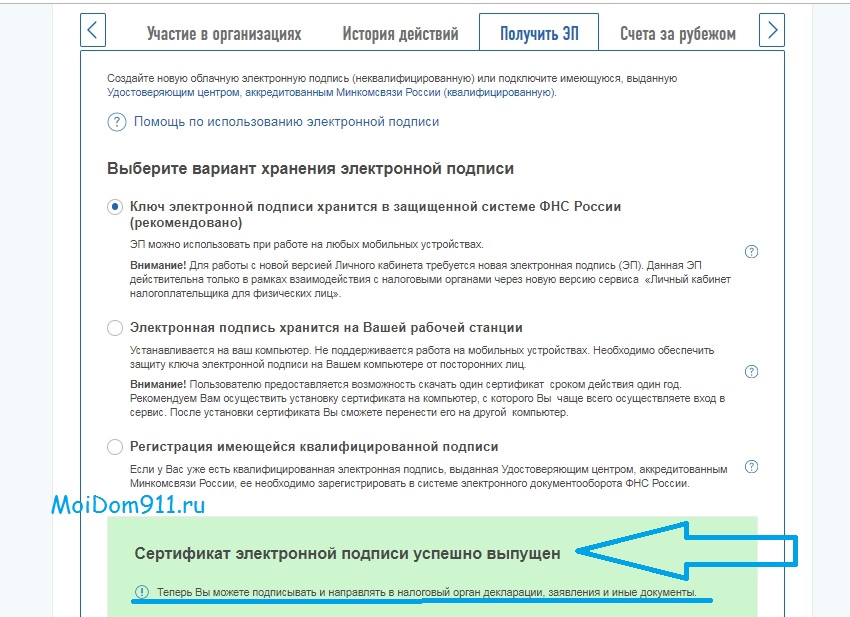

Сертификат электронной подписи успешно выпущен, после этого вы без труда сможете отправить вашу налоговую декларацию на проверку в налоговый орган по месту жительства. Здесь можно получить информацию о неизвлекаемых ключах электронной подписи.

Документы для налогового вычета, оформляемого у работодателя

В случае, когда ждать конца года налогоплательщик не желает, для получения налогового вычета за жилье он может обратиться к своему работодателю и получить налоговый вычет у него.

Как оформить у работодателя налоговый вычет при покупке квартиры?

В этом случае нужно сначала сотруднику обратиться с комплектом документов в налоговую инспекцию и подать заявление на предоставление уведомления о праве на налоговый вычет. Получив в налоговой инспекции уведомление, надо отнести его в бухгалтерию работодателя и написать заявление. С доходов работника на основании этого не будет удерживаться НДФЛ.

Если работает налогоплательщик в нескольких местах, он вправе получить налоговый вычет в каждом из них, взяв в ИФНС количество уведомлений соответствующее числу мест работ.

При этом с начала текущего года уже удержанный налог по месту работы подлежит обязательному возврату.

Возможен ли вычет по квартире, купленной более 3 лет назад

Если жилье куплено больше 3 лет назад, но налоговый вычет по нему вы не получали, вы вправе это впоследствии сделать. Срок давности на налоговый вычет законодательством не установлен. Однако обязательно помните, что вернуть налог можно лишь не более чем за 3 предыдущих года. Возврат за более давние периоды невозможен в силу ст. 78 НК РФ. Например, в 2020 году можно подать налоговые декларации и получить вычет за покупку жилья за 2019, 2018 и 2017 годы.

Итоги

Для оформления налогового вычета за приобретенную квартиру вам потребуется собрать обширный комплект документов, состав которого напрямую зависит от нюансов покупки вами жилья. Подать пакет документов нужно будет в ИФНС по окончании налогового периода, либо до его окончания. В 1-м случае возвращать налог будет ИФНС, а во 2-м налог можно получить у работодателя на основании подтверждения права на налоговый вычет, выданного налоговой.

Срок возврата налогового вычета, на практике, при покупке квартиры через налоговую инспекцию занимает около 4 месяцев: 3 месяца по закону уходит у налоговиков на проведение камеральной проверки декларации и документов, а еще 1 месяц — на возврат налога.